2023年3月23日罗博特科(300757)发布公告称泰康资产李帛洋 曹令 陈正策 徐星月 余元 刘宁 张永兴、国金证券姚遥 倪赵义 李轩宇于2023年3月22日调研我司。

具体内容如下:

问:请李总给我们介绍一下公司的发展历程以及未来的发展战略。

答:公司自 2011 年设立,创立至今已经十余年,总体来说公司的发展经历了如下三个阶段第一个阶段(2011 年-2016 年)-工厂自动化设备阶段依托公司创始人专业技术出身,并深耕光伏工艺设备贸易多年,罗博特科自成立以来,专注从事自动化设备研制,凭借与国内外光伏工艺设备商及下游光伏企业的良好沟通,快速在电池片制造领域形成了覆盖全工序段的自动化核心产品的先发优势,2014 年公司就交付了业界第一台高密度低压扩散自动化设备,还独创性地推出了运用陶瓷材料制作吸盘的技术和产品。第二个阶段(2016 年-2020 年)-智能工厂整体解决方案的阶段公司敏锐地关注到了工业生产向智能化转型的契机,2016 年公司投资参股南京维思凯软件公司,开始布局智能工厂整体解决方案;2017 年,我们成功交付世界首条 250MW 全智能电池片智能生产线(通威成都项目);2018 年,公司成功交付世界首个 3.5GW 电池片智能工厂(爱旭义乌项目);2019 年公司成功在创业板挂牌上市,正式登录资本市场,同时也开启了 Robo2.0时代。第三个阶段(2020 年至今)-工业互联与工业人工智能应用阶段2020 年公司牵头完成了对德国 FiconTEC的并购,从而进入半导体及光电子领域,同时我们还完成了全新的超高产能自动化设备(RK 平台)和全新的第二代智能制造系统 R2-Fab 的开发,在技术迭代层面也是一个比较大的更新或者突破。总体来说,公司过去及未来的发展始终秉承“为客户提高生产效率,降低生产成本和提升良率”的宗旨,不断更新迭代我们的技术和产品。事实上,在光伏电池片自动化、智能化领域我们始终是在引领和推动行业技术的不断发展,因此公司在光伏电池自动化设备领域一直保持着行业领先的市场占有率。随着公司的不断发展,公司逐步明确了以“清洁能源+泛半导体”双轮驱动的发展战略。一方面,我们将光伏自动化、智能化业务作为我们的基本盘来打造。在横向层面,我们将紧跟着光伏电池技术迭代趋势,适时推出具有竞争性的高效电池配套核心设备及整体解决方案;在纵向层面,我们将向光伏电池全流程及其上下游不断拓展,为客户提供高度集成的全产业链智能制造解决方案,两个方向,我们都将持续保持创新,引领行业技术和产品革命重新定义离线、多工艺、多产品标准柔性自动化平台。深耕光伏行业同时,公司将借助多年的战略布局和资本运作,迅速进入光电子,半导体高端装备行业,泛半导体业务将为公司打造第二增长曲线。

问:请公司如何看待今年光伏行业的发展趋势?

答:根据目前光伏电池片行业的公开信息和公司从客户端摸排的信息来看,我们关注到今年光伏电池将会持续保持一个高速增长的态势,其中 Topcon 的扩产规模尤其大,2023 年将是光伏 Topcon 的扩产大年,行业估计扩产规模将超过 200GW 水平,乐观的估计有接近300GW 的扩产规模,下游旺盛的设备需求为公司的业务发展奠定了良好的市场基础,公司将抓住市场机遇在充分平衡好规模与利润关系的经营思路下扩大业务规模,提高公司业绩水平。

问:今年公司的毛利率趋势如何?

答:公司目前整体的业绩情况呈现向好的趋势,我们预估公司今年的毛利率水平同比仍有上浮的空间,具体体现在以下两个方面第一,公司自 2022 年第一季度末开始全面推广实施旨在平衡规模和利润关系而采取的剥离低毛利率及低附加值订单的市场策略,从源头上提高了公司的订单质量,公司 2023 年仍然会延续以把控订单质量为导向的市场策略。第二,公司也持续采取了一系列的诸如产品设计模块标准化、提升产品生产组装人工效率等一系列降本增效措施,这些措施的贯彻落实,也逐步实现了成本端的控制和压缩。综合来看,随着目前业务持续放量,我们预计后续报告期公司能够较好的维持目前的毛利率水平,亦或有进一步提升的空间,具体还请持续关注公司未来定期报告披露的相关内容。

问:公司目前铜电镀的进展情况如何,何时会有量产计划?

答:大家应该也关注到了我们企业公众号上发布的报道,在 2 月底公司与国电投双方技术团队已顺利完成第一阶段的设备可行性验证,电镀的一致性超过了市场上的其他方案,总体结果超出预期;双方技术团队将进行第二阶段的验证,实现电镀工艺设备与自动化设备全面对接,整线跑通,从而收集量产数据,在数据的基础上进一步优化方案。公司与合作方将加快推进该业务领域的量产化进程,力争在三季度成功建成行业内首条大产能铜栅线异质结电池生产线,争取早日为公司贡献业绩,公司后续也将持续披露关于该业务板块的进展情况。

问:和市场上现有的铜电镀方案对比,公司铜电镀方案的优势有哪些?

答:罗博特科早期对做铜电镀设备的方向和定位进行过深入的调查,最早从 2015 年杭州赛昂成功实现过铜电镀在异质结上面的量产化应用我们就开始关注铜电镀的应用。随后公司在 2017-2019 年期间也关注到其他客户在陆续研发测试铜电镀的一些方案,但基于成本和占地面积两方面的因素并没有推动铜电镀的发展,期间公司也在逐步储备和布局公司的铜电镀方向。在光伏行业 PERC、Topcon 高速发展的大环境下,进一步提高了大家对铜电镀设备的产能、良率、占地面积及成本等指标的要求,但市场上现有的铜电镀方案均存在尺寸太大、产能太低、价格太贵的问题。基于铜电镀产业化的要求,罗博特科结合自身深耕光伏自动化行业多年的研发经验和技术积淀,我们明确了公司关于铜电镀的研发方向和方案目标,在满足客户技术指标要求的前提下提高产能,降低成本,减小占地面积,解决行业痛点。从“高银”向“低银”再到“去银”,铜电镀为金属化环节的终极降本利器。为了解决银浆用量限制光伏行业发展的痛点,公司将持续推动铜电镀设备在光伏领域的研发和应用,致力于“去银化”的终极路线,用铜完全替代银从而帮助光伏电池行业实现降本。从公司目前掌握的公开数据来看,公司独创的铜栅线异质结电池 VDI 电镀技术方案和其他铜电镀方案相比,具有占地面积大幅降低,铜电镀设备对电力、市水或者纯水的需求以及排水排气这些指标方面相比其他方案均有较大的优势。

问:公司的铜电镀方案在产能上的配置如何,是否会出现瓶颈?

答:公司铜电镀方案目前在产能上未出现瓶颈,该方案的最大优势就在于产能配置的弹性大,能够根据客户的需求匹配铜电镀设备的相应产能,比如客户的产能要求在 7200wph-16000wph,公司只需在铜电镀设备上做相应的改动就能满足客户不同的产能需求,从而降低生产成本,提高生产效率。根据与 Topcon 单条产线产能数据的对比,公司目前一套单轨产线的铜电镀设备对应的标准配置是 600MW,如果客户要求单轨的配置为700MW 或 800MW,我们也可以配合客户的需求来提供不同的方案,从而实现匹配客户需求的最终目的。此外,我们还能做双轨的方案。

罗博特科(300757)主营业务:研制高端自动化装备和基于工业互联网技术的智能制造执行系统软件。

罗博特科2022三季报显示,公司主营收入5.61亿元,同比下降36.12%;归母净利润105.94万元,同比下降96.65%;扣非净利润-385.95万元,同比下降113.22%;其中2022年第三季度,公司单季度主营收入2.15亿元,同比下降44.52%;单季度归母净利润2729.95万元,同比上升998.52%;单季度扣非净利润2481.49万元,同比上升1765.0%;负债率62.07%,投资收益-36.53万元,财务费用1575.38万元,毛利率24.72%。

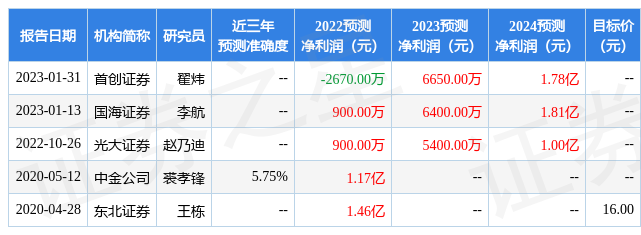

该股最近90天内共有1家机构给出评级,买入评级1家。

以下是详细的盈利预测信息:

根据近五年财报数据,估值分析工具显示,罗博特科(300757)行业内竞争力的护城河一般,盈利能力良好,营收成长性较差。可能有财务风险,存在隐忧的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。该股好公司指标0.5星,好价格指标1星,综合指标0.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。