2023年5月12日南都电源(300068)发布公告称公司于2023年5月12日召开业绩说明会。

具体内容如下:

问:公司大储的竞争优势在哪里?

答:南都电源是全球最早参与储能项目的企业之一,国内最早的东福山岛项目、德国电力的调频项目等都是南都负责建设的。运行效率、经验积累、技术积累、市场积累等使得公司在整个市场,从电芯产品到系统集成都具有优势。从客户和品牌上看,公司从成立之初就做工业储能业务,坚持全球化和技术创新并举的发展理念,在全球工业储能领域属于全球知名品牌,在全球建立了 10余个分支机构,业务渠道遍布全球 150多个国家和地区,具备了完善的销售及本地化服务能力。未来,为了更有力支撑海外业务的进一步扩张和交付,公司也有考虑在海外建立系统集成工厂。从海外市场来看,海外市场的竞争门槛较高,想要进入全球发电集团供应商体系,相关各项准入认证需要 2-3 年。南都电源在北美、欧洲、韩国、日本多个国家通过安全认证与项目验证,产业链各环节都满足严苛的要求,公司在德国的储能电站项目也成为全球范围内的示范性项目。较多的客户都是经过 3-5 年的积累才会形成的,海外客户更换供应商成本较高,因此客户粘性较高。目前公司主要客户包括有法电、意电、美国能源公司等。从技术上看,储能业务最核心的是需要保证系统整体的安全性和电芯的一致性。公司自 2010年开始做大型储能电站,先后承担了国内外 50 余个储能示范项目,积累了丰富经验,最长运行电站已达 10 余年。公司也参与起草了国内外储能行业技术标准。同时,基于行业领先的储能电池技术,公司率先进行储能商用化推广,经过多年的探索和拓展,已经具备了从方案设计、系统集成、运营维护及源网荷储一体化的全面技术能力,在用户侧、电网侧、发电侧均已实现大规模应用。公司储能业务从电站的设计、施工到安装、运维等环节,都积累了大量的系统安全性经验。

问:请领导,公司 2022 年度经营情况怎么样,毛利怎么样?

答:近两年,公司确立了“聚焦储能、锂电主业,实现储能产业一体化”的战略主基调。经过两年战略调整,公司完成了民用铅酸电池业务的剥离,同时完成了锂电电芯、储能系统集成及锂电池收的建设,形成了公司储能产业一体化优势。与此同时如何抓住快速增长的储能市场机遇和提高公司盈利能力,也是近两年公司经营的重点。2022 年,公司在剥离民用铅酸电池业务的情况下,营业收入仍实现了约 117.5亿的销售规模,与 2022年基本持平;产品结构进一步优化,锂电及锂电收产品占比大幅提升,由 2021年的 15%提高到 2022年的近 30%;新型电力储能业务捷报频传,产品供不应求,整体发货也超过了 1GWh,实现了翻倍增长。同期公司完成产业一体化布局,并通过改进工艺、优化供应链管理等措施,使得公司整体盈利水平较上期实现大幅提升。锂离子电池收项目的达产及下游价格的有效传导,使产品毛利率大幅提高,其中公司新型电力储能产品的毛利率达到了 17.72%,工业储能产品也到了 17.31%;从产品端看,锂电产品毛利率为 18.43%,铅电产品毛利率为 16.19%。加之公司客户和产品结构的调整,结合应收账款账期的款力度,经营性现金流持续好转,经营活动产生的现金流量净额较去年同期增长 42.89%。公司全年利润实现了扭亏为盈,约 3.31亿元左右。公司整体经营情况已经出现了质的变化,公司转型初步完成,并有了较好的业绩馈给投资者。未来公司将借助全球储能市场的爆发式增长,持续规模化推进新型电力储能业务,为全球双碳目标持续贡献力量。

问:公司 2023 年度一季度业绩怎么样?

答:公司一季度表现还是非常亮眼的,2023 年一季度,公司实现营业收入约 42 亿,同比增长了 44.83%,主要来自于新型电力储能业务扩张所致。归属于母公司所有者的净利润为 10,113.74 万元,较比上年同期减少,但去年同期主要是由于有剥离民用铅酸板块子公司股权的投资收益,剔除该因素影响,公司净利润同比大幅上升。主要原因为本期新型电力储能及工业储能收入增长,产业一体化优势进一步体现,产品毛利率提升,业绩贡献增长。

问:请一下二季度公司环比经营状况如何?

答:目前全球储能及数字化产业都进入了高速发展的时期,公司深耕行业近 30年,具备明显的行业技术经验、客户资源、资质认证、产业一体化等行业竞争优势。公司将全力发展自身优势,获取更多的市场订单,同时进一步夯实内部整体管理,争取实现业务规模及经营业绩的双增长。

问:公司今年大储在手订单情况怎么样?

答:大储订单方面目前储备充足,其中新型电力储能业务今年已经累计中标及签约 2.2GWh,另有较多项目在跟进中,待落地后会进一步披露。

问:请下领导预计锂电池回收这块业务预计在 2023 年业绩中的占比情况。

答:锂收为公司产业一体化布局的重要一环,既可以保证公司对于锂电原材料的供应,又可以提升公司产品的毛利率水平。随着公司业绩的整体提升,预计锂电收的整体业绩也会有所提升。

问:目前锂电原材料碳酸锂价格持续下降,对公司影响大吗?

答:从订单方面,大储订单一季度的开标进度有所减慢,主要受碳酸锂价格的快速下跌,市场有观望情绪。目前能够看到碳酸锂价格已经开始趋稳升,预计二季度会有大量的储能招标信息。同时,碳酸锂价格整体下跌,储能的经济型进一步提升,进一步刺激工商业用户侧储能需求。随着“双碳”目标的推进,预计全年的储能订单总量不变。 锂电收业务方面,采购价格与碳酸锂价格有联动机制,会随着碳酸锂价格波动而变化,锂电新材料业务整体经营稳定。 整体上,公司目前从电芯到集成,延伸到整体解决方案,再到收端,产业一体化已然打通,不仅有产品端,也有收端,能够较大程度上减少原材料价格波动对公司的影响,打通产业一体化主要就是为保证原材料价格的稳定性。

问:公司未来技术研发的规划方向是怎么样的?

答:您好,公司未来技术研发更多的是倾向于整个储能板块,包括电芯方面、原材料方面升级改进、技术降本、增加循环次数等。电芯技术领域,铁锂产品在高稳定正负极材料、长循环电解液和补锂技术上持续进步。另外就是储能系统集成能力的提升,进一步实现动态降耗、LCOS 综合降低;进一步提高产品标准化程度、缩短交付周期。收这块,本身整体提取率已经算是行业内较高水平了,会进一步提高产品附加值及综合收率。同时,积极储备下一代电化学储能技术,对于燃料电池、钠离子电池等进一步研发和储备。

问:公司未来业绩增长的主要来自于哪儿?

答:您好,公司未来几年业务增长主要来自于新型电力储能业务,锂电业务占比也将随之持续大幅提升。大储已进入发展爆发期,行业体量每年几乎在翻倍增长,公司也将力争大储业务增速不低于行业增速。同时,为支撑公司产品端的业务扩展,锂电及锂电收端产能也会增加,业绩也将同步提升。

问:请朱保义董事长为什么增持南都电源股票?

答:您好,目前全球储能及数字化产业都进入了高速发展的时期,公司作为深耕储能行业近 30年的企业,具备明显的行业技术经验、客户资源、资质认证等行业竞争优势。同时,公司经过了两年的战略调整,完成了民用铅酸电池的业务剥离、锂电电芯、储能系统集成及锂电池收的建设,形成了公司储能产业一体化优势。目前,公司围绕高质量发展,坚持 “聚焦储能、锂电主业,实现储能产业一体化”的战略主基调,相信公司会取得业务规模及经营业绩的双增长。本人增持股票主要基于对上市公司未来前景及投资价值的认可。

南都电源(300068)主营业务:储能应用领域,提供以锂离子电池和铅电池为核心的系统化产品、解决方案及运营服务。专注于新型电力储能、工业储能、民用储能等全系列产品和系统的研发、制造、销售、服务等,及环保型资源再生产业一体化。

南都电源2023一季报显示,公司主营收入41.97亿元,同比上升44.83%;归母净利润1.01亿元,同比下降78.88%;扣非净利润9225.31万元,同比上升672.65%;负债率69.58%,投资收益-220.03万元,财务费用7851.94万元,毛利率7.34%。

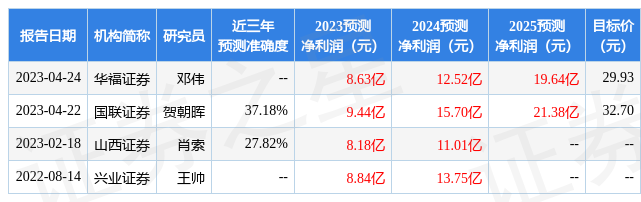

该股最近90天内共有5家机构给出评级,买入评级5家;过去90天内机构目标均价为31.32。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出1.16亿,融资余额减少;融券净流入9.55万,融券余额增加。根据近五年财报数据,估值分析工具显示,南都电源(300068)行业内竞争力的护城河良好,盈利能力较差,营收成长性较差。可能有财务风险,存在隐忧的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率、存货/营收率增幅。该股好公司指标1.5星,好价格指标1.5星,综合指标1.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由根据公开信息整理,与本站立场无关。力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。